受理32家终止345家!今年1-7月仅50家新股上市

2024年1-7月,国内A股IPO市场已完成上市企业50家,募集资金金额合计369.36亿元。对比去年同期,今年上市、上会数量均减少,受理公司数屈指可数,终止公司数比去年同期大幅增加。

本文将从发行上市、上会审核和排队在审情况等三大方面来对2024年1-7月IPO市场总体情况做分析。

2024年A股IPO市场共新增50家企业发行上市(同比减少160家),实际募资累计达369.36亿元(同比减少2109.35亿元)。分板块来看,创业板18家,上证主板11家,北证10家,科创板7家,深证主板4家。

从月份来看,1月有14家,2月有6家,3月有10家,4月有5家,5月有3家,6月有6家,7月有6家。5月IPO发行上市家数创新低,仅新增3家企业发行上市。从募资来看,2024年1-7月发行上市的50家企业平均募资7.39亿元。其中,北交所募资20.06亿元,占比5%;创业板募资109.11亿元,占比30%;科创板募资83.36亿元,占比23%;沪深主板募资金额最高,共计156.83亿元,占比42%。有必要注意一下的是,万达轴承5月30日正式登陆北交所,证券代码为920002,公司被称为北交所“920号段第一股”。

IPO从受理至过会平均排队时长为203天(约6.7个月),过会至提交注册平均排队时长为115天(约3.8个月),提交注册至同意注册平均排队时长为74天(约2.4个月);同意注册至上市平均排队时长为94天(约3个月)。

整体来看,2024年1-7月份IPO受理到上市平均用时489天(约16.3个月)。

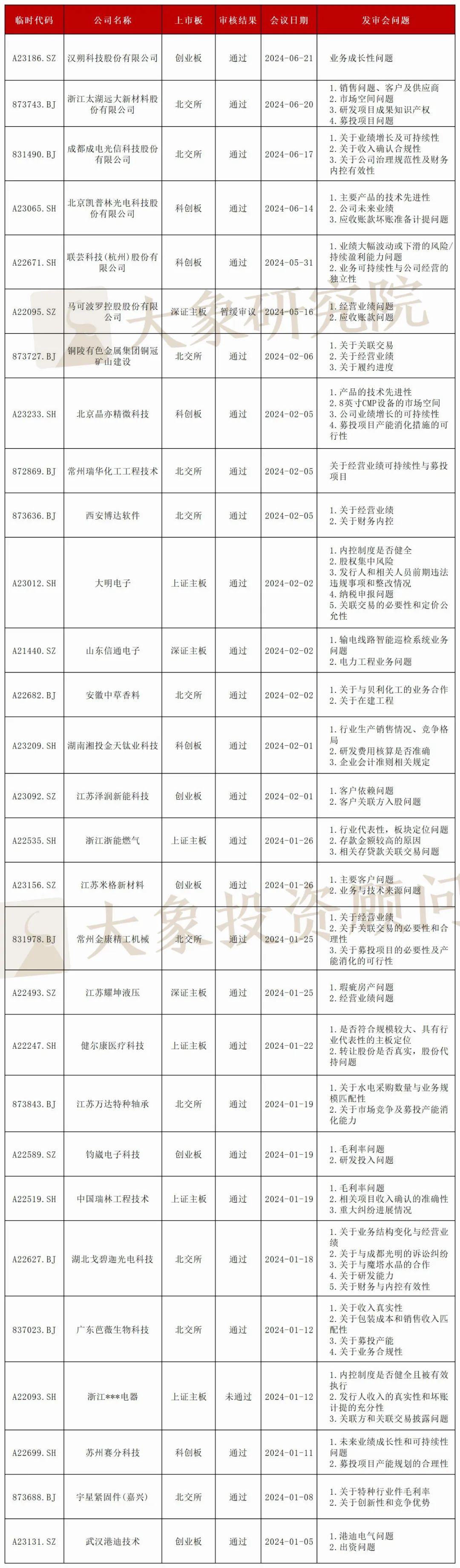

据统计,2024年1-7月审核上会29家IPO企业。其中,27家获通过,1家被否,1家暂缓,通过率为93.10%。此外,还有2家上会前夕取消审议。

而2023年同期已审核上会226家IPO企业。其中,197家企业审核上会通过,12家被否,17家暂缓表决,通过率为87%。

一是公司治理及内部控制有效性,审核关注发行人股权架构及亲属任职情况对内控有效性的影响,报告期内各项财务内控不规范情形的影响及整改情况。

二是客户与收入,审核关注发行人的客户构成,收入增长与下游客户销量的匹配关系,收入真实性的核查情况。

三是关联方与关联交易,审核关注关联方及关联交易披露的完整性、关联交易的原因及公允性。

四是应收账款与现金流,审核关注应收账款账龄、回款情况,经营活动现金流量净额与净利润的差异原因。

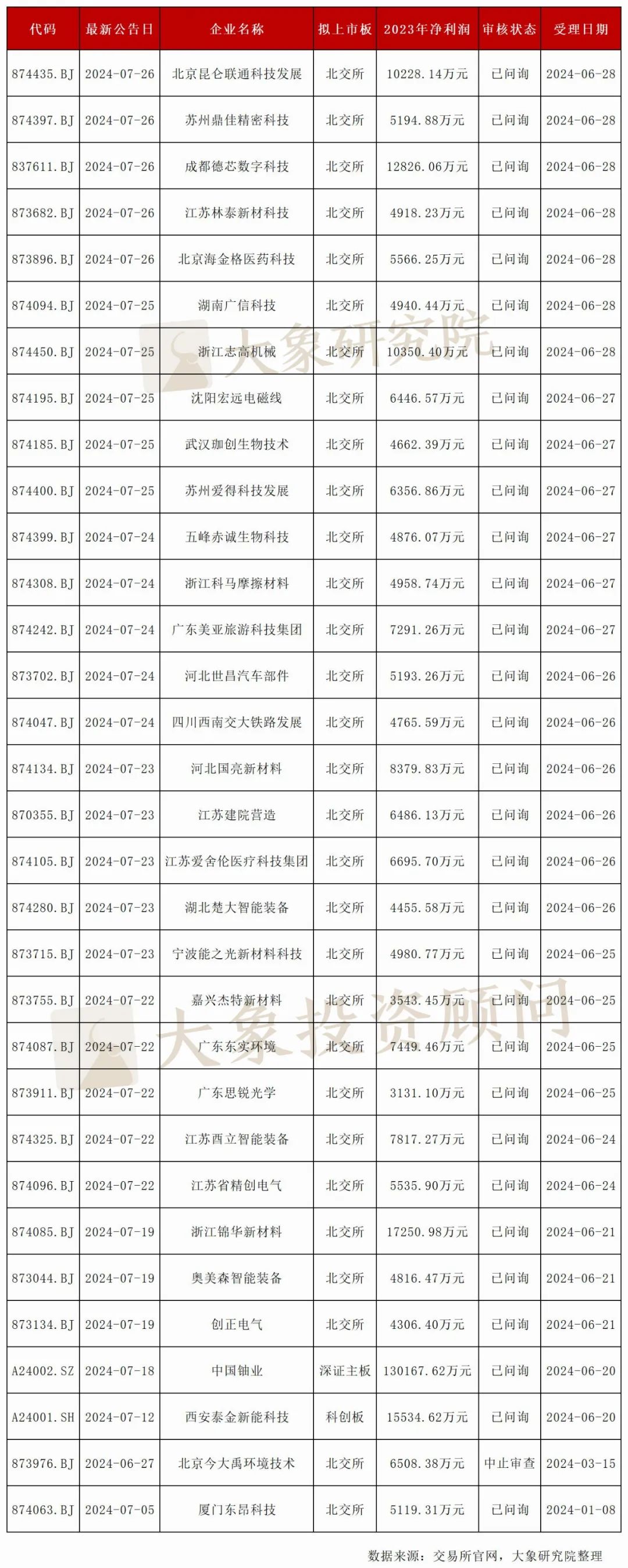

据统计,截至2024年7月31日,今年A股IPO共计新增受理32家。其中,深主板受理1家,科创板受理1家,北交所受理30家(占比94%)。从受理月份来看,1-5月沪深交易所连续“零受理”。进入6月,沪深各新增受理1家。而北交所在今年1月、3月各新增受理1家,其余月份“零受理”,6月迎来“大爆发”,新增受理28家。从今年1-7月新增受理的32家IPO企业中,净利润平均为1.06亿元,中位值为5551.07万元。净利润最高为13.02亿元(中国铀业),最低为3131.10万元(思锐光学)。

据大象君了解,截至7月31日,2024年IPO撤回企业已有340家,其中337家主动撤回终止、1家审核不通过终止、2家被终止审查。

相较2023年同期的情况去看,2023年前7个月撤回企业146家,上市企业210家,其中终止公司数远低于今年,上市公司数远高于今年。

从340家撤回企业拟上市板分布情况去看,创业板107家,上证主板70家,科创板58家,北交所56家,深证主板49家。

除340家撤回外,还有终止注册企业5家。换言之,2024年1-7月有345家IPO企业“折戟”。

2020年12月25日发行人上市申请获受理,此后经历三轮问询于2022年3月3日顺利过会,于2022年3月14日提交注册,期间一共更新了12版招股书,于2024年1月26日终止注册。

公司是一家行业领先的体外诊断整体解决方案供应商,主营业务为体外诊断试剂核心原料的研发、生产和销售,并为客户提供体外诊断仪器与试剂整体解决方案。

报告期内(2020年至2022年),公司实现营业收入分别为10.68亿元、23.32亿元和27亿元;归母净利润分别为6.33亿元、14.76亿元和9.18亿元。

(2)成都****股份有限公司(终止注册日期2024-3-13,创业板)

公开信息显示,发行人长期致力于为各类旋转设备(最重要的包含压缩机、泵和釜)提供流体密封产品,主营业务为干气密封、机械密封、碳环密封及密封辅助系统的研发、 设计、生产和销售,同时为客户提供技术咨询、技术培养和训练、在线监测、故障诊断等覆盖产品全生命周期的技术服务。

(3)安徽****股份有限公司(终止注册日期2024-3-28,创业板)

发行人以服务基层群众的民生需求为宗旨,聚焦医疗医保、民政养老领域的信息化建设,致力于提升民生服务的普惠性和公平性,主要为政府部门、医疗卫生机构等客户提供软件产品和解决方案。

(4)杭州****技术股份有限公司(终止注册日期2024-4-30,创业板)

公司专门干POCT产品的研发、生产与销售,始终秉承“让健康管理触手可及”的发展理念,致力于构筑“慢病管理+快速诊断+数字医疗”的生态体系,力争成为全世界信赖的智慧POCT提供商。

2020年、2021年、2022年、2023年1-6月,公司实现营业收入分别为6.72亿元、12.63亿元、8.29亿元、1.79亿元;同期实现归母净利润分别为1.60亿元、3.28亿元、1.02亿元、2629.01万元。

(5)深圳市***生物技术股份有限公司(终止注册日期2024-7-12,创业板)

2021-11-26获受理、2021-10-31已问询、2022-07-25通过上市委会议、2022-7-25提交注册、2024-7-12注册结果--终止注册。公司是一家专注于生命科学研究服务及病理诊断领域的专业提供商。在生命科学研究服务领域,企业主要从事科研试剂及仪器的代理销售,以及部分科研试剂的自主研发、生产及销售;在病理诊断领域,公司主要是做病理诊断设备及试剂的研发、生产及销售。

据交易所官网数据统计,截至2024年8月4日,A股IPO排队企业共计351家。从板块来看,沪主板58家,深主板41家,科创板41家,创业板106家,北交所105家。

据交易所官网数据统计,今年1-7月IPO批文发放家数仅有50家,同比减少171家,下降77%。

从2024年以来,3月有10家获批文,其余月份的IPO批文家数均降至个位数。值得一提的是,今年4月、6月北交所IPO罕见“零批文”,5月份北交所仅1家企业获批文,为万达轴承。

此外,2024年1-7月有5家企业注册批文失效,分别是浙江国祥、科志股份、新通药物、侨龙应急和润阳股份。

(1)四川科志人防设备股份有限公司:发行人于2022年6月30日获北交所受理,于2023年7月21日注册生效,但时隔一年仍未完成发行,截至目前批文已失效。

(2)江苏润阳新能源科技股份有限公司:发行人于2022年3月18日获创业板受理,于2023年6月29日注册生效,但时隔一年仍未完成发行,截至目前批文已失效。

(3)浙江国祥股份有限公司:发行人于2023年3月1日获沪主板受理,于2023年8月3日注册,但时隔一年未发行,批文已失效。

(4)福建侨龙应急装备股份有限公司:发行人于2022年2月7日获创业板受理,于2023年6月8日注册生效,但时隔一年仍未完成发行,截至目前批文已失效,是注册制以来创业板首例未能在批文有效期内启动发行从而IPO失败的项目。

(5)西安新通药物研究股份有限公司:发行人于2021年12月6日获科创板受理,于2023年4月25日注册,但时隔一年仍未完成新股发行,是注册制以来科创板首例未能在批文有效期内启动发行从而IPO失败的项目。

综上,我们大家可以发现2024年1-7月,A股IPO市场并不活跃。上市公司数仅为50家,企业最高募资金额为24亿,没有一家项目募资超过百亿;IPO排队公司数降至351家;IPO上会数、过会数减少,终止数量达到了345家。在IPO审核尺度趋严的背景下,未来会有更多企业在多轮问询中被“劝退”。而这些终止的企业,也在提醒IPO排队企业,不要带病申报、存侥幸心理。唯有练好技术硬核内功,才能在长期资金市场有自己的立足之地。全面注册制下,保荐人要切实压实投行“三道防线”责任,一方面要扎实做好上市辅导、尽职调查、核查把关等工作,另一方面要将质控和内核等内控部门对业务前台的制衡作用进一步发挥出来,强化投行业务执业过程的质量管控,真正发挥“看门人”作用。因此,我们提议拟IPO企业做好自身管理,适时调整发展的策略以应对当前经济大环境,上市路程任重道远,还需砥砺前行,大象与拟IPO企业同舟共济!

财经号声明:本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及别的问题,请联系本站。

A股IPO细分市场研究、IPO募投项目可行性研究、再融资募投项目可行性研究、并购标的可行性研究

-

上一篇:日秘要封上市成果首下滑牛散追捧热度不减

下一篇:意大利政府起诉中国中化集团